股票涨跌,长期看业绩(现金流),中期看资金,短期看情绪。

如近期 A 港股和中概的暴涨就体现了情绪否极泰来的短期逆转,中期的持续性有多久则需要结合后续增量资金的规模及力量来进一步判断。

我们首先看股票是什么。

我们把上述这段话翻译成人话。

首先,我们成立一家公司,成立的目的一般是为了赚钱(也有人不想卖可乐只想改变世界)。这家公司所有的价值的总和,减去外面欠别人的负债,就是这家公司自己的家底,一般也被称为公司的净资产

或是所有者权益。这个公司谁说了算呢,一般权益归谁的,就是谁说了算。

经营公司如果赚到了钱,有两个去处,一是继续放在公司里,那么公司的家底就会越来越厚,权益增多,二是把赚到的钱分掉,公司家底不变,我们自己手上的钱变多。

而经营公司一旦亏了钱,也要从家底里面消化,公司亏的钱越多,家底(权益)就越少,如果权益亏没了还不够补亏损的,那就是传说中的资不抵债,破产了,大家分分行李,你回你的高老庄我回我的花果山。

现代公司主流的组织形式,都是以投入的资产为上限承担责任,所以叫做「有限责任」公司。

股份有限公司是更高端一点的玩法。经营公司的逻辑仍然相同,但股份公司把家底(权益)分成若干份,每份代表着相应比例的家底。每持有这样一份称为一股,相应的就拥有这么一份的对公司的话语权,公司赚钱了,可以凭份额领取相应比例的分红,亏钱了我也就是从我的份额里里面亏我所承担的比例。

然后呢,我们成立一个公开交易的平台,如果我们成立的公司符合了一定条件,就可以把分割过的每一份家底拿到平台上,供所有人公开交易,这就是传说中的股票。

公司股票可以在平台上交易称之为「上市」,公司就成为上市公司。

至此为止,我们可以理解:股票,就是可以公开交易的对上市公司权益的所有权。

简单而言,咱就是说上市公司买不起,把它分成几万份,咱每个人买个一份还是买的起的。

买卖的事情就简单了,一手交钱一手交货,值多少钱咱就付多少钱。

有个问题,股票这个东西,还真的难以判定值多少钱。

马克思说:商品的价值是凝结在其中无差别的人类劳动。股票好像不适用,充其量在首次上市(IPO)时凝结了投行的劳动。首发价格越高,投行赚到的钱越多——被中金公司坑惨的百济神州

中签者亲身体会惨痛教训中。

那我们怎么估价呢?我们可以参考资产的定义。

关键词:带来经济利益。那我们如果把公司未来能够产生的所以经济利益全部加和,是不是就可以理解为公司的价值?再把这个价值除以股数,就是股票的估价了吧!

问题又来了,未来的事情谁晓得?

不要怕,我们经管学科的,最会做假设做模型了。

未来产生的经济利益就是分红嘛,把这所有的分红加起来,就是这公司股票的内含价值对吧!但还有个问题,未来的钱和现在的钱,不能直接加吧!毕竟今天 2 块钱能买个包子,未来可不一定。所以要把未来的分红按一定的必要回报率(r)折成现在的价值。

这个 r 谁定的?漂亮国腰粗,一般参考漂亮国的无风险利率

加一些必要的风险补偿等。所以漂亮国一加息,各路资产都吓尿了,毕竟,各类资产估值,都要依托 r 计算的。

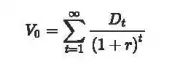

扯远了。我们把分红(D)的折现值相加,得到公司当前的内含价值(V0),也就是我们的 DDM(现金流折现)模型。有的模型里把分红替换成 FCFF(自由现金流),思路差不多的。

人家说了,我怎么知道未来分红多少?好吧,我们继续假设。假设这个公司每年按一样的速度增长(g),每年分红比例固定,首年分红 D0,那么我们上面的公司可以变化为:

使用失传已久的数学推导方法,就得出上式的终极变体,传说中的黄金增长模型(The Gordon Growth Model):

算出公司的价值,再除以股数,就是股票的估价啦!

所以我们看股票的估价,分红越高越好(非绝对),增长越快越好,简言之,业绩越好、发展越快越好。

长期看,一个商品的价格始终围绕其内含价值波动,而股票估值与业绩息息相关,所以股票涨跌,长期看业绩(现金流)。格雷厄姆说:股价与公司价值就好像遛狗时人与狗的关系,狗有时跑在人前,有时跑在人后,但一般不会离人太远。

这个长期不是我们国人所理解的长期。一般西方理论理解的长期,是五年甚至十年以上,不像我们国人,一天算短期,一周算中期,一个月算长期。

理论上,一年以内都是短期投资。

股票中期的涨跌,主要看资金。

这个其实很好理解。宏观来看,每一波牛市,都是货币宽松带来的流动性溢价。要放水,水溢出到市场,抬高资产价格。

微观来看,每个个股大幅度的上涨,都是资金不断推动的结果,前几年各种茅的涨势正是如此。基金不断抱团白马消费,推高股票价格,基金业绩亮眼,吸引更多基民投资,继续推高价格,如此不断正向强化反馈,使三年内各种茅从低点涨到高点的 5-10 倍涨幅。

直到部分基金感觉价格虚高,个别基金首先放弃抱团先撤,同时各种茅已经体量巨大,缺乏继续向上推高的增量资金。从而抱团越来越松散,越来越多的基金撤退,基金下跌,接盘资金更少,形成价格负反馈,导致去年到今年,不少出现腰斩的走势。

如果回头看基本面,各种茅的经营模式,发展势头,几年之内并无太大变化,业绩也没有太大波动,但这五年内股价经历了从低推高再崩盘的过程,完美体现了资金对股价的作用力。

短期涨跌看情绪。