一、 量化投资概念

(一)概念

1、 不是基本面分析的对立者。模型是基于基本面因素、市场因素、技术因素等。量化投资不是技术分析,而是基于对市场深入理解形成合乎逻辑的投资理念和投资方法。

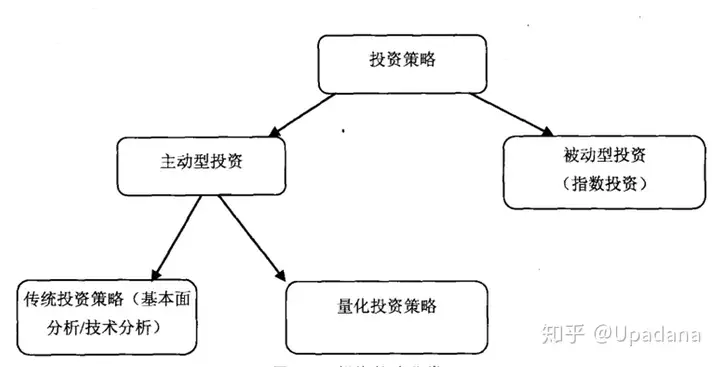

2、 是主动投资策略。理论基础是市场非有效或若有效。建立投资组合获得超过市场的超额收益。指数化等被动投资理论是有效市场,故复制指数获取和市场一致的收益。

3、 量化模型对新数据的反应不一定好,模型运作是基于正常市场环境。需要专业人员把握大的宏观趋势。

4、 本质是捕获大概率获胜机会。

(二)量化和传统投资比较

1、 传统投资:

a) 人类思维处理信息量有限;

b) 投资策略易受到认知偏差的影响;(记吃不记打、过度自信)

c) 基金业绩衡量基准不明,导致盲目追求收益率,不注重风险控制。

2、 量化优势:

a) 纪律性:严格遵循模型的投资建议;

b) 系统性:多角度观察宏观周期、市场结构、估值、成长、盈利质量、市场情绪等;

c) 及时性:快速跟踪、寻找新的交易机会;

d) 准确性:客观评价交易机会、套利、寻找估值洼地;

e) 分散化:量化是靠概率取胜。一是挖掘有望未来复现的历史规律,二是依靠投资组合取胜(非单压某几只股票)。

3、 量化理论发展历史

a) 20世纪50-60年代:Markowitz建立均值方差模型,后人在基础上研究资产价格的均衡结构,形成资本资产定价模型(CAPM)。20世纪60年代投资实务研究中另一重要理论是有效市场假说(包含:理性投资者、有效市场、随机游走),该假说成立意味在功能齐全、信息畅通的资本市场中,任何用历史价格及其他信息来预测证券价格的行为都是徒劳。

b) 20世纪70-80年代:金融创新、衍生品定价理论成为研究重点。出现Black&Scholes的期权定价模型、Ross的套利定价理论(APT)。实际应用:多因素定价(选股)。

c) 20世纪80-90年代:更加注重风险管理。最著名的Var(value at risk),实际应用:JP摩根的风险矩阵。同时期形成了新流派:行为金融学。一系列经验研究发现了与有效市场理论不相符的异常现象。如:日历效应、股价溢价之谜、期权微笑、封闭性基金折溢价之谜、小盘股效应。

d) 20世纪90年代后:非线性方法和理论。Santa Fe公司的创始人系统阐述了李雅普诺夫指数对于混沌分类的重要性方面和重构相空间的延迟。此外关注机器学习方法。

4、 海外量化基金案例——Columbine Capital Services

a) 核心思想:预测超收益alpha

b) 三类alpha预测量化模型:

i. 成分模型:分为5个子模型,分别从不同角度预测alpha

ii. 个股选择模型:多因素、所重收益特征来预测未来alpha,选择买入和卖出个股组合。共计6个模型,风格不同。

iii. 国际化模型:致力于某一地区或国家的alpha预测。

c) 评级系统构建:

i. 因子选取:每个因子都必须具有经济意义,并具备显著预测能力。

ii. 根据不同需求选定因子组合,建立不同风格的多因素量化模型,进行股票筛选、排序、分级。

5、 量化投资主要内容

包含:量化选股、量化择时、股指期货套利、商品期货套利、统计套利、交易算法、资产配置、风险控制。

a) 量化选股:分为公司估值法、趋势法、资金法(追随市场主力资金的方向、评估筹码分布)

b) 量化择时:我们拒绝随机游走假设,认为历史数据对股票价格形成起作用,故在未达到弱有效市场中,期望找到隐藏的确定性机制。在一定误差要求下预测股价变动。

c) 股指期货套利:一是期现套利,指同时参与股指期货和股票现货交易。二是跨期套利,指同时进行不同期限、不同(但相近)类别的股票指数合约交易以赚取差价。研究包括现货构建、套利定价、保证金管理、冲击成本、成分股调整等。

d) 商品期货套利:盈利原理:相关商品在不同地点、不同时间都对应一个合理的价差;由于价格波动,价差会出现不合理,不合理必然会回到合理,不合理回到合理的部分的价格区间就是盈利区间。套利就是当价差扭曲时及时捕获,稳定赚取这部分利润。

e) 统计套利:一是利用股票收益率序列建模,目标是在组合的beta=0前提下实现alpha收益,即beta中性策略(基于日收益率对均衡关系的偏离);二是利用股票价格序列的协整关系建模,称为协整策略(基于累计收益率对均衡关系偏离)。

f) 期权套利:复杂,后续详议

g) 资产配置:配置与实时管理。两大类别:战略资产配置、战术资产配置。三大层次:全球资产配置、大类资产配置、行业风格配置。

6、 量化投资主要技术

a) 机器学习

b) 小波分析

c) 分形理论

d) 随机过程